您现在的位置是:首页 > 市场分析 > 正文>

去中心化期权交易:2024 年加密货币市场的新兴趋势

2024-06-18 市场分析 207人已围观

简介 2024 年,去中心化期权交易呈指数级增长,各个 AMM 的 IV 都很高。在过去的几十年里,加密货币投资者主……

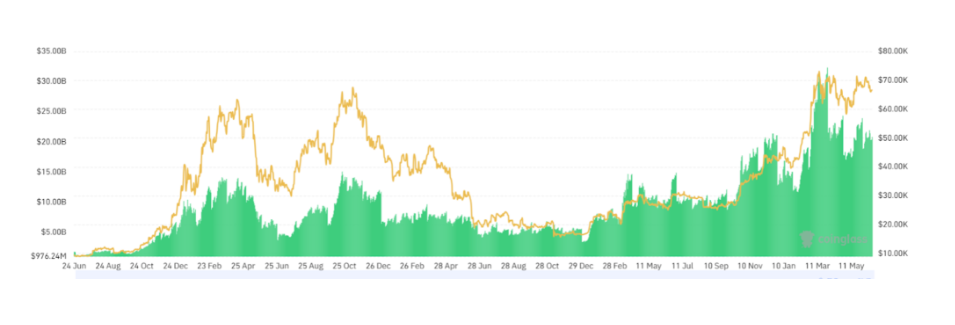

2024 年,去中心化期权交易呈指数级增长,各个 AMM 的 IV 都很高。在过去的几十年里,加密货币投资者主要关注现货交易。然而,随着人们对衍生品的兴趣日益浓厚,加密货币期权合约获得了显著的吸引力。2024 年 6 月,加密期权交易量大幅增长。BTC 和 ETH 期权总名义价值已达到约 290 亿美元。传统上,加密期权通过限价订单簿机制在中心化交易所 (链下) 进行交易。自 2022 年底以来,区块链技术的出现使得去中心化交易所 (DEX) 上的链上交易成为可能。

链上期权通过基于区块链的智能合约执行。它们无需中介机构进行清算和匹配,为加密生态系统提供了一种新范式。链上和链下交易所具有不同的定价、费用和去中心化优势。各机构最近的研究表明,设计良好的 DEX 可以通过改善流动性提供者的风险分担和降低流动性接受者的价格影响,每年为投资者节省数十亿美元。

对链上期权交易的战略展望

1.去中心化期权交易的运作:去中心化期权交易利用自动做市商(AMM),例如 Lyra 协议,它们作为以太坊第 2 层解决方案(例如 Arbitrum 和 Optimism)上的智能合约运行。与传统交易所的做市商设定价格不同,AMM 通过承销期权被动提供流动性,价格由供需动态决定。AMM 根据不同期权类型、执行价格和到期日的需求调整隐含波动率 (IV),确保定价有效。

2.隐含波动率 (IV) 差异:链上期权的 IV 通常高于链下期权。例如,到期日为 30 天的以太坊 (ETH) 期权的链上 IV 平均比链下交易的相同期权高出近 20%。随着期权到期日的增加和期权接近平价,这种差异会扩大。DEX 上较高的 IV 归因于去中心化性质,这符合加密货币原则,并且没有交易对手风险。在 FTX 崩溃和中心化交易所持续存在的监管问题之后,这一点尤其重要。

3.交易策略和盈利能力:可以实施一种交易策略,即在链上出售高 IV 期权并在链下购买低 IV 期权,以利用 IV 差异。该策略可能反映“链上风险溢价”,可以表现出强劲的表现,盈利能力与价格和市场的恐惧与贪婪指数挂钩。更高的价格表明未来的利润预期,而在市场恐慌期间更高的回报表明对增加风险的更高补偿的需求。

4.费用和交易量的影响:链上交易的费用结构(包括 Delta 费用和 Vega 费用)对 IV 有显著影响。较高的 Vega 费用和期权价格费用会导致 IV 增加,而链下交易的买卖价差影响较小。此外,交易量对链上 IV 的影响比链下 IV 更持久,尤其是对于看跌期权。

5.净买入压力 (NBP) 和 IV 动态:偏好价外看涨期权的散户投资者对 IV 有显著影响。在链上,NBP 影响看涨期权和深度价外看跌期权所有价位水平的 IV,而在链下,NBP 主要影响平价看涨期权和深度价外看跌期权。这表明散户投资者在塑造链上 IV 方面发挥了重要作用。

去中心化期权交易的出现是区块链的重大创新之一。链上期权在去中心化、风险管理和可访问性方面比中心化期权具有明显的优势。随着加密货币市场的增长,了解链上和链下 IV 的动态、交易量和费用的影响以及散户投资者的作用将在未来发挥至关重要的作用。

相关文章

- SUI 到 2025 年的目标价为 7.66 美元的三个关键原因

- 比特币($BTC)触及关键支撑位 – 或迎来反弹

- Ripple 的 XRP 价格飙升 6%:它会创下 52 周新高吗?

- XRP 价格飙升:重大费用调整可能引发 2000% 的增长

- HBAR大涨45%:Hedera能否成为下一个爆发的加密货币?

- 2 024年以太坊生态值得关注的五大关键维度

- ALGO 准备好激增了吗?交易员预测上涨 30%,目标价 0.42 美元

- ZEC 价格分析:到 2024 年底能达到 100 美元吗?

- Solana 达到 260 美元:这家区块链巨头为何掀起波澜?

- 比特币突破 97,000 美元,FLOKI 成加密市场亮点